こんにちは。しゃけ(@kkkmmmzzz1)です。

今回はインデックス投資を始めるタイミングについて私の経験も合わせてお話します。

投資をいつから始めるのが良いか迷っている方の助けになれば幸いです!

結論としては「少額から早く始めて、長く市場に資産を置いておく」ことが大切です。

その理由を説明していきます。

ベストタイミングは後からじゃないとわからない

投資の基本は安く買って高く売ることです。

私も投資を始める前は「暴落が来たら始めよう」と考えていました。

実際に2020年3月のコロナショックではアメリカ市場平均は40%近く下落しました。

このタイミングで株をたくさん購入できた人は短期間で資産を2倍以上に増やせたでしょう。

しかし、実際にそんな行動をできた人はほとんどいません。

コロナという未知のウィルスが流行して先の見通しが立たないなかで、

もっと株価が下がるかもと考えてしまうものです。

そうすると株を安く買うどころか安く売ってしまいます。

株式投資のプロでさえ暴落を予想することは難しいです。

それなのに素人が暴落時に買ってピークで売ることはほぼ不可能なのです。

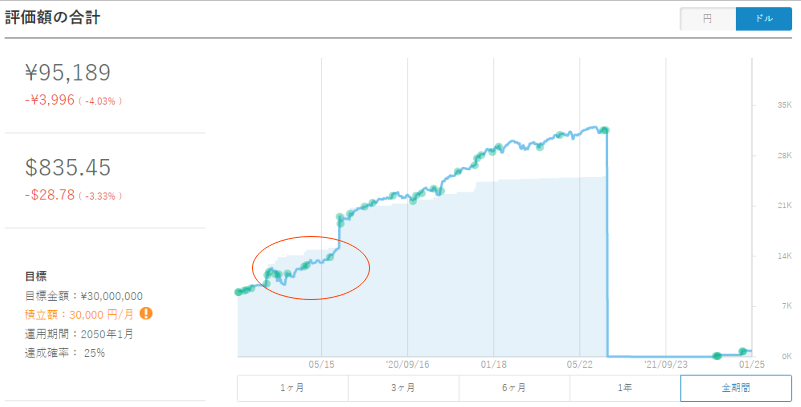

以下は私がコロナショック前の2020年1月から始めたWealthNaviの資産評価額です。

暴落の直前に始めるという最悪なタイミングですが、最終的には大きくプラスになりました。

(始めるのが2か月遅ければもっと増えてましたが・・・)

青い線が評価額、水色の部分が入金額、緑色の小さい丸が入金した印です。

赤い丸で囲んだあたりがコロナショックの頃です。評価額<入金額となっているのでマイナスになっていますね…

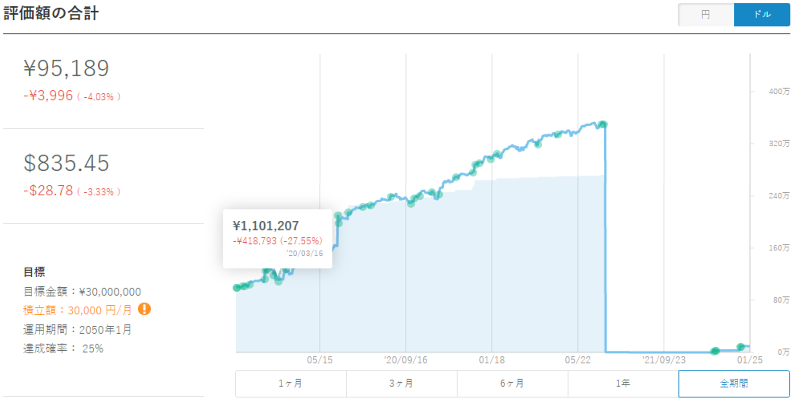

最大下落時は-27.55%で数日で月収以上の金額が減少しています。

今考えると恐ろしいですが、当時はよくわかっておらず、FXで100万円溶かしたことがあるのでこれくらいの上下は普通なのかと思ってましたw

こんな状況になった時は「さらに株価が下がったらヤバい!」と思って狼狽売りをしてしまう人もいると思います。

しかし、ここで積立購入を継続すれば、安く買うことができて株価が上がった際のリターンを大きくすることができます。

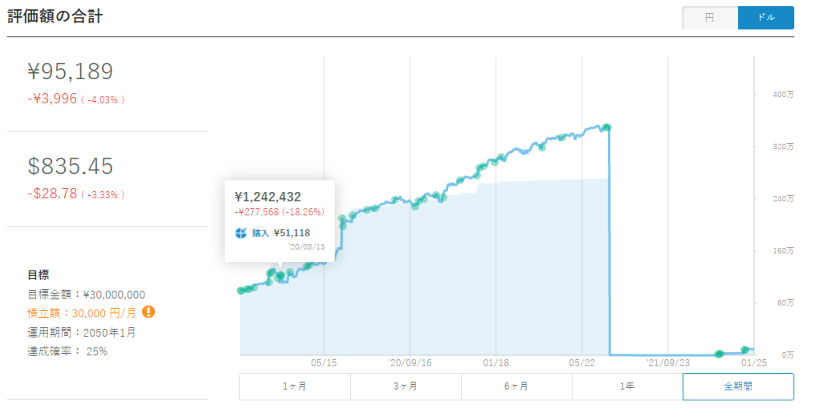

上記のように下がったタイミングで購入することができました。

さらにその後もちょくちょく購入を続けました。

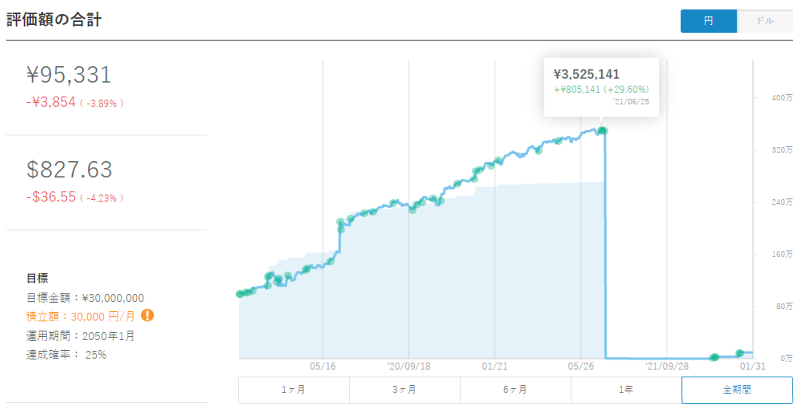

1年3か月後には株価も急回復し、+29.60%まで増やすことができました。

(ちなみにこの後全額出金して投資信託を買いました。)

今回はコロナショック後の株価回復が早く、正直運が良かったのが大きな要因ですが、

始めるタイミングは悪くてもその後の行動と相場次第ではプラスにすることができます。

米国株は右肩上がりに成長を続けているため、下落時に狼狽売りせず、辛抱強く積立購入を続けて待てば報われる可能性が高いです。

タイミングを計るのはあきらめて、まずは少額から始めてみることをおすすめします。

インデックス投資をこれから始める人にとってのベストタイミングは「今すぐ」です。

資産を長期間市場においておく

インデックス投資を早く始めることをおすすめする理由です。

- 理由1:米国市場は右肩上がりに成長する

- 理由2:複利の効果が大きくなる

理由1:米国市場は右肩上がりに成長する

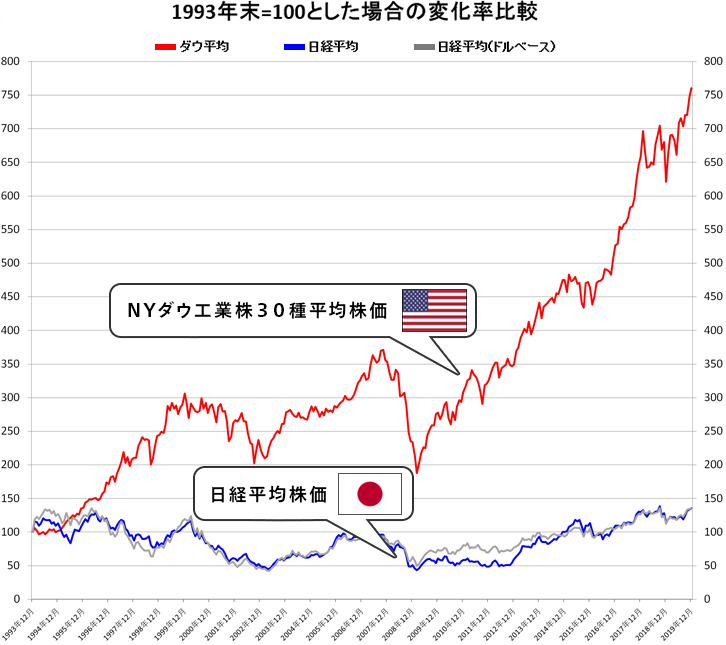

上記のグラフは日本とアメリカの株価指数のグラフです。

1993年末を100として、そこからどれくらい株価が上下したかを表しています。

- 日本:50~150の間を行ったり来たり

- アメリカ:右肩上がりに成長を続けて7.5倍の750まで到達

今後もコロナショックのような一時的な調整は発生しながらも、長期的に見れば右肩上がりに株価が上昇していくでしょう。

アメリカの企業には世界中からスーパーエリートが集まり、彼らが株価を上げるために日夜努力をしています。それに乗らない手はないでしょう。

理由2:複利の効果が大きくなる

アインシュタインの言葉で以下のような名言があります。

複利は人類による最大の発明だ。知っている人は複利で稼ぎ、知らない人は利息を払う

複利とはどれほどの効果があるのか見ていきましょう。

最近読んだ『投資の大原則』という本に書かれていた例を紹介します。

敗者のゲームとウォール街のランダムウォーカーというベストセラー投資本を書いた2人の著書

専門用語を使わず2時間くらいで読める量なので初心者の方にとてもおすすめです。

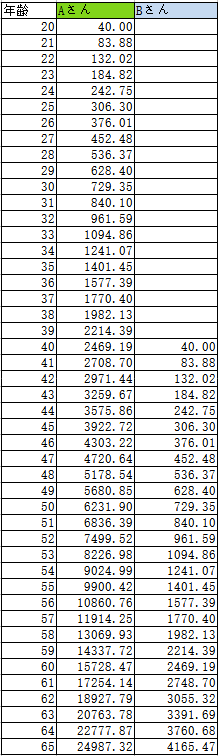

- Aさん

20歳~40歳まで年40万円を投資→合計800万円 - Bさん

40歳~65歳まで年40万円を投資→合計1000万円

※実際に本の中ではドルで書かれていましたが、分かりづらいので1ドル100円換算で記載

65歳時点での二人の資産はどうなったと思いますか?

答えは下記の通りです。

- Aさん:2億5000万円

- Bさん:4000万円

投資額の少ないAさんが2億円以上も多い結果となりました。

これは長期間資産を市場に置いておくことにより複利の効果でお金が増えたためです。

毎年9.7%で株価上昇(配当再投資含む)を続けると下記の通り増えていきます。

(実際はこんなにうまくいくことは稀だと思いますが・・・)

Aさんのように長期間市場に資産を置いておくことでお金が勝手に増えていってくれます。

最初は微々たる金額ですが、最後の1年は2200万増えてるので1年でも早く始めたほうが複利の恩恵を受けることができます。

無理のない金額で投資する

続いては投資する金額についてです。

右肩上がりの相場が見込まれるのであれば最も効率的なのは今すぐ全資産を一括投資することです。

しかし、いきなり全資産を投資に回すのはメンタル的につらいです。

全資産を投入していきなりコロナショックのような暴落が起きたら立ち直れないと思います。。。

(私は現金に余裕があったので追加入金できました)

投資を続けるために、「何に投資するのか」と同じくらい「いくら投資するのか」は重要です。

私が心掛けているのは下記のポイントです。

- 生活防衛資金として半年~2年の生活費を確保

- 毎月積立ですこしずつリスク資産を増やす

- リスク資産比率の目安は「100-年齢=リスク資産比率」

- 定期的に資産比率を見直す

それぞれ詳しく見ていきましょう。

1.生活防衛資金として半年~2年の生活費を確保

病気やケガ等で収入がなくなった場合に備える資金として、半年~2年分の生活費を確保しましょう。

すべての資産を投資にまわしている場合、いざ現金が必要となったときに暴落中に売却せざるをえなかったり、換金に時間がかかってしまうなどの事態が考えられます。

そのため、ある程度の現金は確保しておいたほうが良いです。

2.毎月積立ですこしずつリスク資産を増やす

自分にとって無理のない金額を探るため、すこしずつ投資金額を増やしていきましょう。

例えば投資できる資金が100万円あれば毎月5~10万円ずつ積立購入してみると良いでしょう。

この方法で購入すれば、私のように投資開始直後に暴落が来てもダメージが少ないです。

むしろ下がった後に買うことができてお得です。

3.リスク資産比率の目安は「100-年齢=リスク資産比率」

総資産のうち、株式などのリスク資産の比率のひとつの目安として、

「100-年齢=リスク資産比率」があります。

30歳であれば総資産の70%を投資に回すといった感じです。

これは若い人であれば投資期間も働く期間も長いので、暴落で資産が大きく減っても取り返すことができるからです。

逆に70歳とかで資産が全部株でリーマンショック級の暴落で資産が半分になったら、

生きていくことが難しくなってしまうと思います。

なので年齢とともに少しずつ無リスク資産(現金、債券など)の比率を増やすと良いでしょう。

4.定期的に資産比率を見直す

資産の増減がストレスに感じるようであればリスクの取りすぎです。

リスク資産比率を見直してちょうど良い割合を見極めましょう。

ちょうど良い比率は年齢や収入、ライフプラン、個人の性格により変わる。

子育て中の人や家などの大きな出費の予定がある人は若くても無リスク資産比率を高くしたほうが良いです。

私の場合、30代ですが当面大きな支出の予定もなく子供もいないので現金比率を10~20%で維持しています。

また、相場の調子がいいときはリスク資産比率を上げすぎたり、レバレッジ商品に手を出してしまいがちです。リスクをとるほどリターンを大きくできますが下落時のダメージは大きくなります。

狼狽売りや退場をしないようリスクの取りすぎに注意しましょう。

最後に ゆっくりお金持ちになろう

インデックス投資における資産を増やす王道の戦略は早く、長く、多く資産を運用することです。

「少額から早く始めて、長く市場に資産を置いておく」を意識して時間をかけて育てれば

普通のサラリーマンでも1億円は夢ではありません。

レバレッジ商品などで短期間で儲けようとすれば資産を失うリスクも大きくなります。

慌てずじっくり確実に資産形成をしていきましょう。

最後までお読みいただきありがとうございました!

| 投資の大原則[第2版] 人生を豊かにするためのヒント [ バートン・マルキール ] 価格:1,760円 |

![]()

コメント